Como declarar rendimentos de e-commerce no IRPF 2025

Com o crescimento exponencial das vendas online no Brasil, cada vez mais empreendedores e autônomos estão atuando no comércio eletrônico.

No entanto, com a chegada da temporada de declaração do Imposto de Renda, muitos se perguntam como declarar rendimentos de e-commerce no IRPF 2025 de forma correta para evitar problemas com a Receita Federal.

Se você possui um negócio digital, vende produtos por marketplaces ou tem uma loja virtual própria, é essencial entender como funcionam as obrigações fiscais relacionadas aos rendimentos obtidos por meio do e-commerce.

Neste artigo, vamos explicar o passo a passo para você declarar rendimentos de e-commerce no IRPF 2025, além de apresentar orientações práticas, uma tabela explicativa e um infográfico para facilitar sua compreensão.

Por que quem vende pela internet deve declarar?

Qualquer pessoa que atinja os critérios estabelecidos pela Receita Federal está obrigada a declarar o Imposto de Renda.

Isso vale tanto para assalariados quanto para profissionais autônomos e empreendedores digitais.

No caso do e-commerce, os rendimentos obtidos com a venda de produtos — mesmo que realizados por meio de plataformas como Mercado Livre, Shopee, Amazon, entre outras — são considerados rendimentos tributáveis e precisam ser informados na declaração.

Quem está obrigado a declarar o IRPF 2025?

A Receita Federal exige a entrega da declaração do IRPF 2025 para quem se enquadra em pelo menos uma das condições abaixo:

- Recebeu rendimentos tributáveis acima de R$ 30.639,90 em 2024;

- Obteve receita bruta da atividade rural acima de R$ 153.199,50;

- Teve ganho de capital na alienação de bens ou direitos;

- Possuía, em 31/12/2024, bens ou direitos que somavam mais de R$ 800 mil;

- Realizou operações em bolsas de valores;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte acima de R$ 200 mil.

Se o e-commerce gerou rendimentos dentro desses limites, será necessário declarar rendimentos de e-commerce no IRPF 2025.

E-commerce com CNPJ ou CPF: qual a diferença na declaração?

E-commerce com CPF (Pessoa Física)

Quem vende de forma informal, usando CPF, precisa declarar os ganhos como "Rendimentos de Trabalho Não Assalariado", quando há habitualidade na atividade, ou como “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”.

Nesse caso, o contribuinte é responsável por calcular e pagar mensalmente o carnê-leão, sempre que os ganhos mensais ultrapassarem o limite de isenção. O valor pago ao longo do ano deve ser informado na declaração.

E-commerce com CNPJ (Pessoa Jurídica)

Já quem formalizou o negócio como MEI, Simples Nacional, Lucro Presumido ou Lucro Real precisa fazer a escrituração contábil adequada e extrair os valores do pró-labore e da distribuição de lucros para declarar no IRPF.

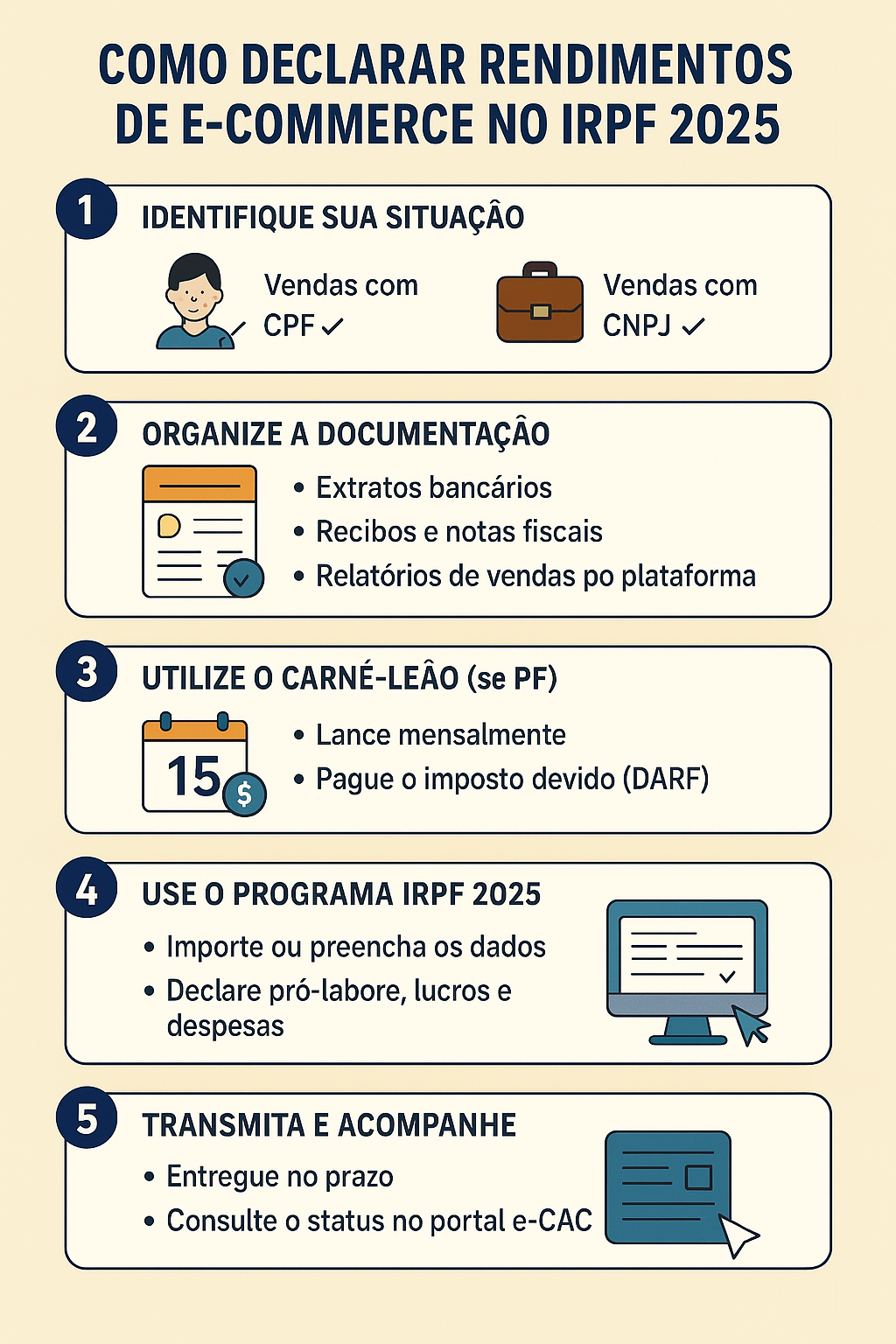

Como declarar rendimentos de e-commerce no IRPF 2025: passo a passo

A forma de declarar depende de como a atividade foi conduzida no ano anterior. A seguir, veja o passo a passo para ambos os casos:

Para vendas com CPF:

Organize os comprovantes: Tenha em mãos o extrato bancário, recibos de vendas, notas fiscais emitidas por plataformas, comprovantes de PIX e transferências.

- Acesse o carnê-leão: Use o sistema do carnê-leão da Receita Federal para lançar os rendimentos mês a mês. O sistema calcula o imposto devido automaticamente.

- Pague o carnê-leão mensalmente (se aplicável): Sempre que houver imposto a pagar, gere o DARF e quite até o último dia útil do mês seguinte ao recebimento.

- Importe os dados para a declaração anual: No programa do IRPF 2025, importe os dados do carnê-leão ou preencha manualmente em “Rendimentos Tributáveis Recebidos de Pessoa Física”.

- Informe despesas dedutíveis: Se você teve despesas necessárias para a atividade (ex: embalagens, frete, plataformas), informe esses valores no

carnê-leão.

Para vendas com CNPJ:

- Tenha sua contabilidade em dia: A escrituração correta garante a apuração do lucro e separa o que é rendimento tributável (pró-labore) e o que é isento (distribuição de lucros).

- Informe o pró-labore: Declare em "Rendimentos Tributáveis Recebidos de Pessoa Jurídica". O valor estará no informe de rendimentos fornecido pelo contador.

- Informe a distribuição de lucros: Declare em "Rendimentos Isentos e Não Tributáveis", desde que esteja dentro da margem de lucro apurada corretamente.

Tabela: Tipos de rendimentos no e-commerce e como declarar

Vamos resumir os principais cenários em uma tabela para facilitar o entendimento:

| Situação no E-commerce | Natureza do Rendimento | Onde Declarar no IRPF 2025 | Tributação |

|---|---|---|---|

| Vendas como CPF, sem CNPJ | Rendimento Tributável | Carnê-leão + Rend. de PF | Sim |

| Vendas com MEI | Pró-labore e distribuição de lucros | Rend. de PJ e Isentos | Sim / Não |

| Vendas com Simples Nacional | Pró-labore e lucros | Rend. de PJ e Isentos | Sim / Não |

| Apenas distribuição de lucros (com contabilidade regular) | Rendimento Isento | Rendimentos Isentos e Não Tributáveis | Não |

| Não declarou carnê-leão ao longo do ano | Rendimento Omitido | Risco de malha fina | Sim |

Despesas que podem ser abatidas

No caso de quem declara como pessoa física via carnê-leão, é possível deduzir algumas despesas diretamente relacionadas à geração do rendimento, como:

- Custo de mercadorias vendidas;

- Embalagens e envio;

- Taxas de plataformas (Shopee, Mercado Livre, etc.);

- Divulgação paga (ex: tráfego pago);

- Energia elétrica proporcional, caso trabalhe em casa.

Atenção: todas as despesas devem ser comprovadas com recibos ou notas fiscais. A ausência de documentação pode gerar problemas em caso de fiscalização.

O que acontece se não declarar corretamente?

Deixar de declarar rendimentos de e-commerce no IRPF 2025 pode levar à malha fina e até à autuação fiscal. A Receita cruza informações com dados bancários, movimentações financeiras, emissão de notas e declarações de plataformas.

Além disso, o uso excessivo de contas bancárias de pessoa física para fins comerciais pode levantar suspeitas, mesmo sem CNPJ.

Infográfico: Como declarar rendimentos de e-commerce no IRPF 2025

🛒 Infográfico — Passo a Passo da Declaração de E-commerce no IRPF 2025

Dicas para evitar erros ao declarar rendimentos de e-commerce no IRPF 2025

- Separe uma conta bancária só para o e-commerce, mesmo que ainda esteja no CPF;

- Registre todos os recebimentos, mesmo pequenos valores;

- Formalize seu negócio: considere abrir um MEI ou outro regime tributário mais adequado;

- Procure auxílio contábil para definir a melhor forma de atuação e tributação;

- Revise antes de enviar: evite informações inconsistentes com os dados que a Receita já possui.

Conclusão

Saber declarar rendimentos de e-commerce no IRPF 2025 corretamente é fundamental para evitar dores de cabeça com o Fisco e manter sua atuação legalizada.

Com o avanço da tecnologia, a Receita Federal tem ampliado sua capacidade de fiscalização, especialmente em relação às transações digitais.

Organizar seus dados, escolher o regime adequado (PF ou PJ) e contar com uma boa assessoria contábil são passos importantes para garantir tranquilidade na hora de declarar.

Não deixe para a última hora e comece já a preparar seus documentos!

Se você tem dúvidas ou quer simplificar esse processo, considere buscar apoio profissional e garantir que tudo será feito da maneira certa.

DRE Contábil: a melhor parceira para e-commerce na hora de declarar o IRPF 🖥️💰🔍

Gerir um e-commerce exige um acompanhamento contábil especializado, principalmente na hora de declarar o Imposto de Renda.

A DRE Contábil é a parceira ideal para garantir que sua empresa esteja em conformidade com as obrigações fiscais, pagando apenas o necessário e otimizando sua gestão financeira.

💡 Nossas soluções para e-commerce

✅

Planejamento tributário eficiente – Estudo tributário personalizado para enquadramento no regime mais vantajoso (ME, EPP, Lucro Presumido ou Real).

✅

Contabilidade digital especializada – Processos automatizados para facilitar sua rotina contábil e fiscal.

✅

Gestão completa do IRPF e IRPJ – Cálculo correto dos impostos e acompanhamento do envio da declaração.

✅

Implantação de ERP com regras tributárias – Organização fiscal e integração de sistemas para maior controle financeiro.

✅

Atendimento em todo o Brasil – Suporte especializado para empreendedores de todos os estados.

✅

Consultoria estratégica – Atendimento humanizado e consultivo para ajudar no crescimento do seu negócio.

🔹 Simplicidade, tecnologia e expertise para sua contabilidade!

Não deixe a burocracia atrapalhar o crescimento do seu e-commerce.

Entre em contato com um de nossos especialistas e descubra como a DRE Contábil pode facilitar sua gestão e garantir mais segurança na declaração do IRPF | 📲 Acesse nosso site e fale conosco agora! 🚀