Otimização Fiscal para Pequenas Empresas no E-commerce

O comércio eletrônico, ou e-commerce, tem se tornado cada vez mais popular em todo o mundo, impulsionando o crescimento das vendas online e criando oportunidades para pequenas empresas entrarem no mercado global.

No entanto, o sucesso no e-commerce não depende apenas de vender produtos de qualidade e atrair clientes, mas também de gerenciar eficazmente os aspectos fiscais do seu negócio.

As pequenas empresas que operam no e-commerce muitas vezes enfrentam desafios únicos relacionados à otimização fiscal.

As margens de lucro geralmente são apertadas e, portanto, encontrar maneiras de reduzir a carga tributária legalmente se torna uma parte fundamental para maximizar os lucros.

Neste artigo, vamos explorar estratégias de otimização fiscal que podem ser aplicadas por pequenas empresas no e-commerce.

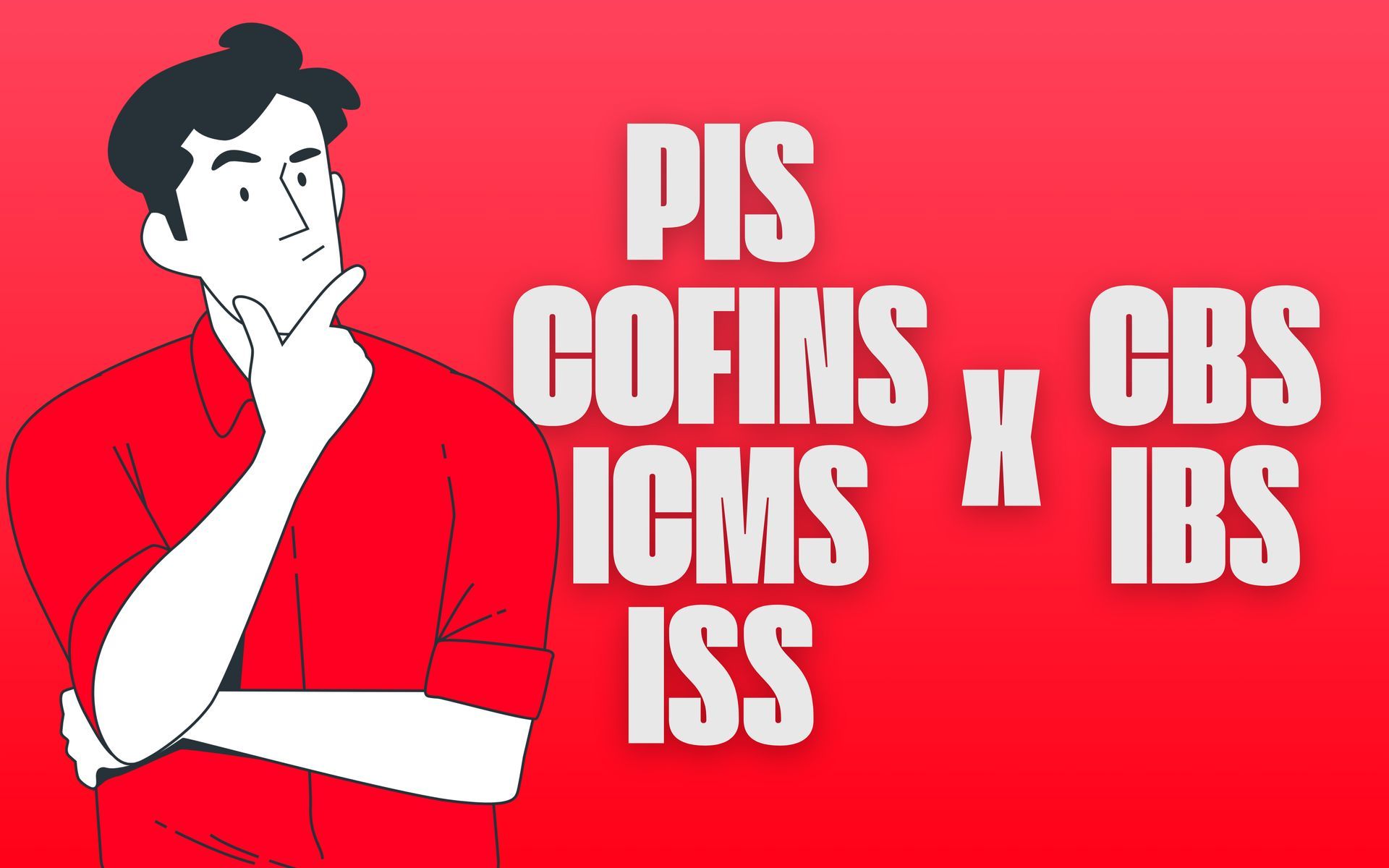

A Complexidade Tributária no E-commerce

O e-commerce é caracterizado por uma complexidade tributária significativa devido à sua natureza digital e à capacidade de alcançar clientes em todo o país e, às vezes, até internacionalmente.

Algumas das questões tributárias mais comuns que as pequenas empresas de e-commerce enfrentam incluem:

ICMS para Operações Interestaduais

O Imposto sobre Circulação de Mercadorias e Serviços (ICMS) é um imposto estadual no Brasil.

Para empresas de e-commerce que vendem para diferentes estados, calcular e lidar com o ICMS nas operações interestaduais pode ser uma tarefa complexa.

As alíquotas variam de estado para estado, e é fundamental determinar a alíquota correta para cada venda.

Substituição Tributária

Em alguns casos, o e-commerce pode ser responsável pela retenção e pagamento do ICMS devido por seus fornecedores, de acordo com as regras de substituição tributária.

Isso adiciona uma camada adicional de complexidade à conformidade fiscal.

Imposto de Importação

Para produtos importados vendidos no e-commerce, é necessário lidar com os impostos de importação, bem como o processo de desembaraço aduaneiro.

Essas são questões adicionais que afetam a carga tributária.

Simples Nacional, Lucro Presumido ou Lucro Real

As pequenas empresas de e-commerce têm a opção de escolher entre o Simples Nacional, Lucro Presumido e Lucro Real como regimes tributários.

Cada um possui regras e alíquotas diferentes, e a escolha do regime correto pode afetar significativamente a carga tributária.

Emissão de Notas Fiscais Eletrônicas

A emissão correta de notas fiscais eletrônicas é fundamental para a conformidade tributária e a rastreabilidade das transações no e-commerce.

Impostos Internacionais

Para empresas que realizam operações internacionais, como vendas para clientes no exterior, é necessário lidar com questões fiscais relacionadas à importação e exportação, bem como entender os tratados fiscais internacionais.

Estratégias de Otimização Fiscal para Pequenas Empresas no E-commerce

Agora que compreendemos os desafios fiscais enfrentados pelas pequenas empresas no e-commerce, vamos explorar algumas estratégias de otimização fiscal que podem ajudar a maximizar os lucros:

Escolha da Estrutura Jurídica Adequada

A escolha da estrutura jurídica certa para o seu negócio de e-commerce é o primeiro passo para otimizar a carga tributária.

No Brasil, as opções incluem o Empresário Individual, Microempreendedor Individual (MEI), Sociedade Limitada Unipessoal (SLU) e Sociedade Limitada.

Cada uma dessas estruturas tem implicações fiscais diferentes, e é importante escolher aquela que melhor se adapta ao seu modelo de negócios.

Regime Tributário

As pequenas empresas de e-commerce têm a opção de escolher entre diferentes regimes tributários.

A escolha do regime tributário certo pode fazer uma diferença significativa na carga tributária.

As opções comuns no Brasil incluem:

- Simples Nacional: Um regime simplificado com alíquotas progressivas. Pode ser vantajoso para empresas com receita bruta anual menor.

- Lucro Presumido: Baseia-se em uma margem de lucro presumida, que pode ser benéfica para empresas com margens de lucro altas.

- Lucro Real: Mais complexo, pois baseia-se nos resultados financeiros reais da empresa. Geralmente, é mais vantajoso para empresas com margens de lucro baixas.

Avaliar qual regime tributário é mais adequado para o seu negócio pode resultar em economias significativas de impostos.

Aproveitamento de Benefícios Fiscais

Muitos estados e municípios oferecem benefícios fiscais para incentivar o desenvolvimento de pequenas empresas.

Esses benefícios podem incluir a redução de alíquotas ou isenções fiscais em determinadas operações.

É importante verificar quais benefícios fiscais estão disponíveis em sua região e como sua empresa pode se qualificar para eles.

Deduções e Despesas

Certifique-se de aproveitar todas as deduções fiscais e despesas permitidas por lei. Isso inclui a dedução de despesas operacionais, como aluguel de espaço de armazenamento, frete, embalagens e gastos com publicidade.

Manter registros precisos de todas as despesas é fundamental para reduzir a base tributável.

Gestão de Estoques

A gestão eficiente de estoques é crucial para reduzir o pagamento de impostos. Em alguns regimes tributários, os impostos são calculados com base no estoque médio.

Manter o estoque baixo pode diminuir a base tributável e, consequentemente, a carga tributária.

Contabilidade e Planejamento Tributário

Contar com um contador especializado em e-commerce é uma estratégia inteligente.

Profissionais contábeis experientes podem fornecer orientação sobre como otimizar a situação fiscal da sua empresa, garantindo que você esteja em conformidade com todas as obrigações fiscais.

Além disso, eles podem ajudar na elaboração de um

planejamento tributário eficaz.

Automação Financeira

A automação financeira por meio de sistemas de contabilidade e softwares de gestão fiscal pode ajudar a evitar erros e garantir que você aproveite todas as oportunidades de economia de impostos.

Essas ferramentas também podem simplificar a emissão de notas fiscais eletrônicas e o cálculo de impostos.

Evitar Multas e Penalidades

Cumprir prazos para pagamento de impostos e apresentação de declarações é essencial para evitar multas e penalidades que podem prejudicar financeiramente sua empresa. Atrasos podem resultar em custos adicionais e problemas com o Fisco.

Conclusão

A otimização fiscal para pequenas empresas no e-commerce é uma estratégia essencial para maximizar os lucros e manter a saúde financeira do negócio. Cada empresa é única, e a estratégia tributária ideal pode variar.

Portanto, é crucial contar com a orientação de um profissional contábil experiente que compreenda as complexidades fiscais do e-commerce.

Investir tempo e recursos na otimização fiscal pode fazer uma diferença significativa no resultado financeiro da sua empresa e garantir que ela cresça de forma saudável e sustentável.

Além disso, a conformidade fiscal é fundamental para evitar problemas legais e multas que podem prejudicar a reputação e o sucesso do seu negócio de e-commerce.

Portanto, avalie cuidadosamente as estratégias de otimização fiscal mencionadas acima e considere buscar orientação profissional para garantir que sua empresa esteja aproveitando ao máximo as oportunidades de economia de impostos disponíveis.

Com um planejamento tributário eficiente e a devida diligência fiscal, sua pequena empresa de e-commerce estará melhor preparada para enfrentar os desafios e prosperar no mercado digital.

Gestão fiscal para pequenas empresas de e-commerce: conheça as soluções e a expertise da DRE Contábil 🖥️🛒📊

Na DRE Contábil, somos especialistas em ajudar pequenos negócios de e-commerce a prosperarem com soluções contábeis inteligentes e personalizadas.

Nosso objetivo é simplificar a gestão fiscal, garantindo economia, conformidade e eficiência para sua loja virtual.

Confira nossas principais soluções:

🧾 Soluções Tributárias Personalizadas

- Estudo Tributário Completo: Identificação do melhor regime tributário para a sua empresa (Simples Nacional, Lucro Presumido ou Lucro Real).

- Enquadramento em Regimes Especiais: Garantimos que seu e-commerce se beneficie de incentivos fiscais e reduza a carga tributária.

- Gestão de Obrigações Fiscais: Atualização e organização dos tributos para evitar multas e garantir compliance.

📊 Contabilidade Digital para E-commerce

- Atendimento Nacional: Abrangemos empresas em todos os 26 estados e no Distrito Federal.

- Controle e Implantação de ERP: Configuração de regras tributárias no seu sistema de gestão para simplificar operações.

- Relatórios Gerenciais Personalizados: Dados confiáveis para facilitar tomadas de decisão e melhorar os resultados do negócio.

🛒 Abertura e Gestão de E-commerce

- Suporte completo para a abertura da sua loja virtual.

- Regularização e acompanhamento administrativo e financeiro.

- Consultoria para ajudar o empreendedor a pagar apenas o necessário em impostos, garantindo economia e previsibilidade.

🚀 Por que Escolher a DRE Contábil?

- Atendimento Ágil e Personalizado: Preço justo e suporte em tempo real.

- Tecnologia de Ponta: Processos digitais que facilitam o dia a dia do seu negócio.

- Know-how em E-commerce: Anos de experiência focados em empresas do mercado online.

Conheça Todas as Soluções da DRE Contábil!

Quer descomplicar a gestão fiscal do seu e-commerce e maximizar seus lucros?

Entre em contato com nossos especialistas e descubra como podemos ajudar sua empresa a crescer com segurança e eficiência. Acesse nosso site e dê o primeiro passo para transformar sua loja virtual! 🖥️🛒📊